Flat Tax : et l'assurance-vie ?

Le 23/01/2018Une imposition simplifiée pour les revenus de l'épargne

Ce PFU est applicable aux revenus suivants dont le fait générateur intervient depuis le 1er janvier 2018 :

Les produits d’actions et de parts sociales

- L’ensemble des produits de placement à revenu fixe

- Les intérêts des PEL et CEL ouverts à partir du 1er janvier 2018

- Les plus-values de cessions de titres

- Les produits des contrats d’assurance vie et contrats de capitalisation attachés aux primes versées à compter du 27 Septembre 2017.

Un impôt forfaitaire de 30%

Ces différents revenus sont désormais imposés :

- soit au PFU 30% (12.8% au titre de l’impôt sur le revenu + 17.2% au titre des prélèvements sociaux)

- soit si ce choix est favorable sur option au barème progressif de l’Impôt sur le Revenu (IR) et aux prélèvements sociaux (PS) à 17.2%, L’option est à formuler l’année suivant celle de la perception des revenus

Focus sur l’assurance vie

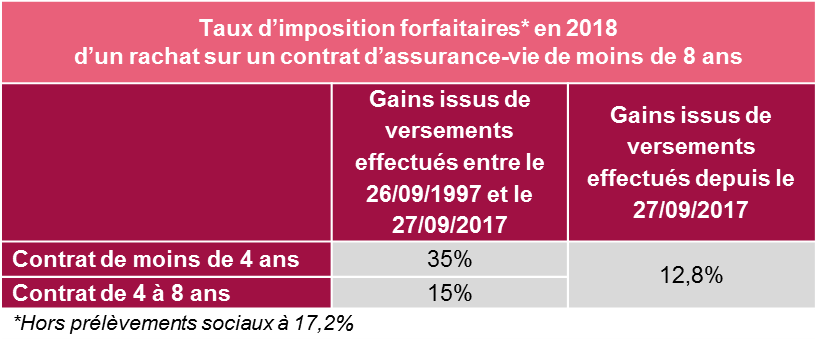

Une fiscalité plus favorable avant 8 ans

Pour tous les nouveaux versements, lorsqu’un rachat sera effectué sur un contrat ouvert depuis moins de 8 ans, les gains seront imposés à 12,8% hors prélèvements sociaux. La fiscalité des gains sur les versements antérieurs au 27/09/2017 reste inchangée.

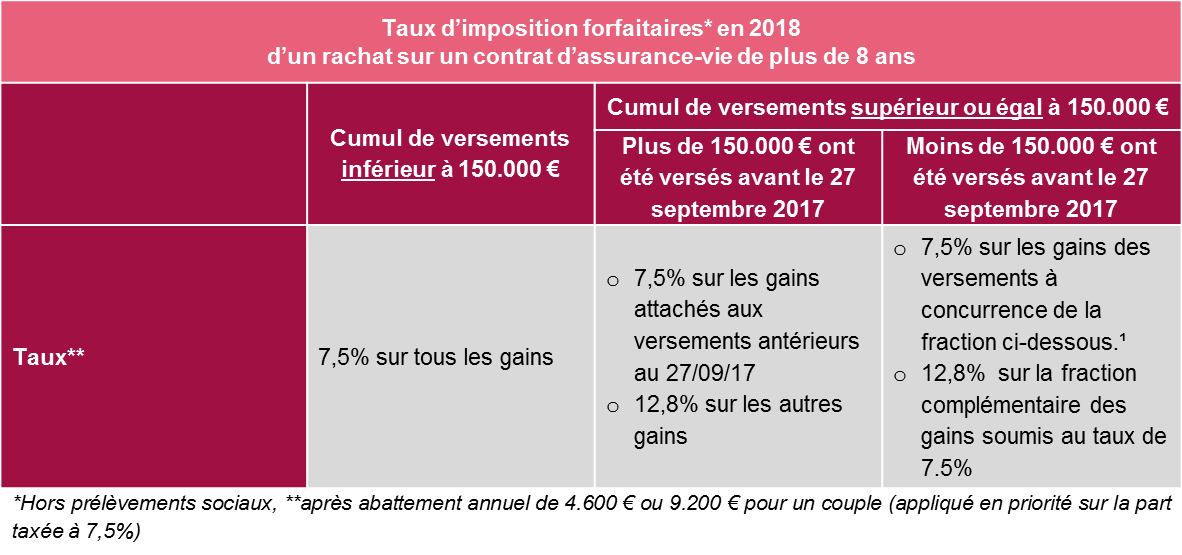

Une fiscalité moins favorable après 8 ans lorsque les versements dépassent 150 000 €

Pour les rachats effectués après 8 ans, la fiscalité reste inchangée pour tous les gains provenant des sommes versées avant le 27 septembre. Les assurés continuent à bénéficier du taux de 7,5 % et d’un abattement annuel de 4 600 € (ou 9 200 € pour un couple).

Le taux de 12,8% ne s’appliquera aux gains des versements nouveaux que dans la mesure où le cumul des versements du souscripteur au 31 décembre de l’année qui précède le rachat excède 150 000 €.

Le législateur a souhaité maintenir le taux de 7,5% en dessous de ce seuil.

Les points clé

La fiscalité applicable aux gains issus des primes versées avant le 27 septembre 2017 est inchangée.

La fiscalité nouvelle pour les contrats de moins de 8 ans souscrit après le 27 septembre est globalement plus favorable.

Si l’on doit procéder à des rachats sur des contrats de plus de huit ans , le gain issu des primes versées après les 27 septembre 2017 pourra être soumis au taux de 7.5% pour une fraction et 12.8% pour l’autre si l’option pour le barème progressif n’est pas demandée.

En cas de réalisation de nouveaux versements, le souscripteur pourra privilégier l’alimentation de nouveaux contrats pour simplifier la lisibilité fiscale de ses rachats futurs.

En chiffres

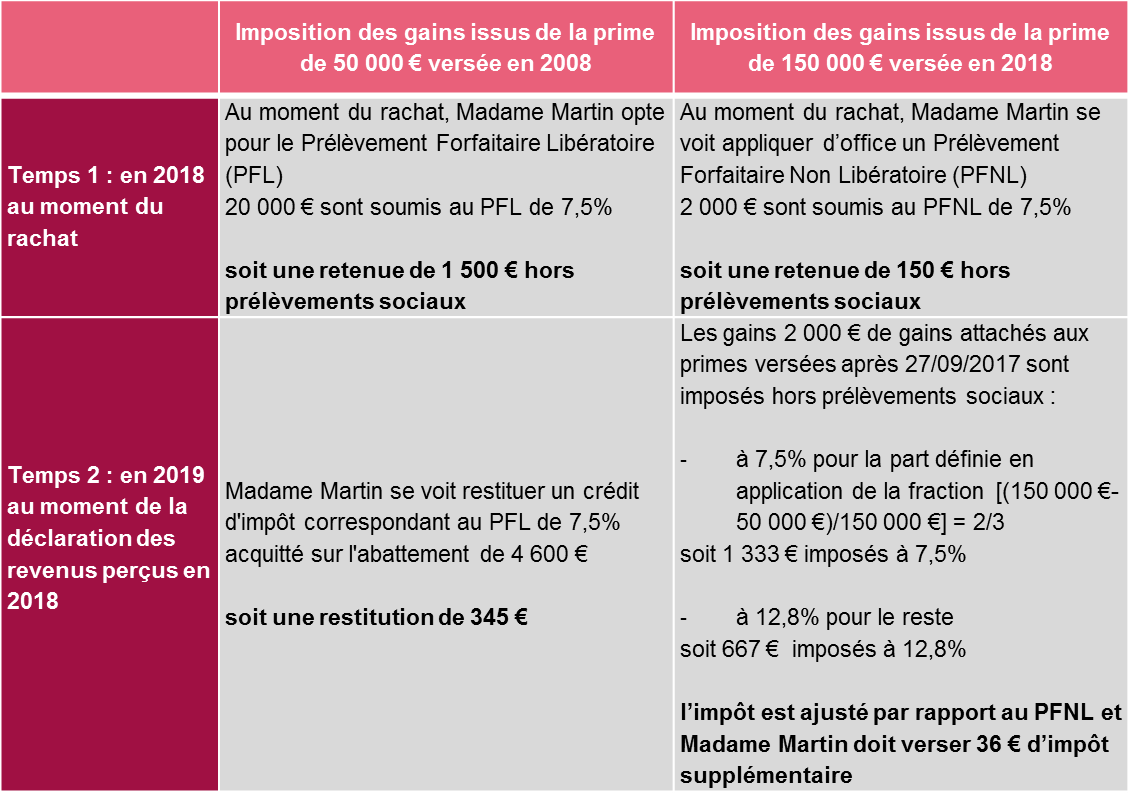

Madame Martin a souscrit en 2008 un contrat d’assurance vie en versant 50 000 €. Elle a versé ensuite 150 000 € en janvier 2018.

Elle procède au rachat total de son contrat en novembre 2018, les produits s’élèvent à 22 000 € (dont 20 000 € de gains sur les primes versées en 2008). Son taux marginal d’imposition est de 30% : elle n’a pas intérêt à opter pour le barème progressif

Un calcul en 2 fois 2 temps

Note : les instructions fiscales précisant l'articulation entre le taux de 7,5% et celui de 12,8% ne sont pas encore parues. En cas de rachat sur un contrat de plus de 8 ans (colonne de droite du tableau) elles pourraient prévoir en pratique que l'assureur soit tenu à l'inverse de l'exemple présenté de retenir 12,8% dans un premier temps. Charge à l'administration de reverser dans un second temps au contribuable la différence avec les 7,5% dus réellement sur une partie des produits du rachat.

Madame Martin doit verser un supplément d’impôt de 36€ en raison de l’imposition à 12,8% d’une partie de ses gains. Sa fiscalité totale hors prélèvements sociaux s’élève à 1341 € (1500 + 150 - 345 +36 = 1341).